火災保険はどう変わる? なぜ値上がりする? 値上がり&長期割引の廃止だけじゃない、保険金の使い道が制限?復旧義務など、改正の理由や値上げ率などを調べたので、公式資料とともに解説していきます。

私が保険の切り替えを決意したポイントと数字も、実例でご紹介しますよー!

知らなかった! 火災保険の見直しって必要?

火災保険の値上げ、いつから? 契約〆切は?

新しい保険料率が適用されるのは、2022年10月1日以降の契約からです。

改定が発表されたのは、2021年6月16日でした。

「保険料、知らない間に値上げが決定してた!」という人、周りにもいました。

いま改めて過去のネットニュースを検索すると、ちゃんと報道されてましたね…。

せっかく新聞電子版の会員になってるのに、フォローアップしてなかった。反省。

〆切が迫っているので、心配になり、さっそく見積もりを依頼したのが5月。

じっくり検討して会社を選び、何度も担当さんと話して、安くて長い契約に切り替えを決意。

ぴったりの火災保険を提案してもらって、押印したのは7月。

なんだかんだで、火災保険の新契約スタートは7月31日に設定できました。

(9.30でも良かったけど、ほかの保険とスタート日を合わせたかった)

仕事もあるし、登記簿を掘り出したり、必要な書類を取り寄せたり、人生観を悩んだりで、私にとっては思ったよりもスケジュールに余裕がなかったです。

損をしないで済む最終〆切は2022年9月30日まで。

見積もりではなく、契約まで終わらせる必要があります。

急ぎましょう!

火災保険、見直さなきゃダメ?

私が今回の改正に気づけたキッカケは、別の調べ物でした。

少し心配な入居申請が。いわゆる大家さん保険、検討しようかな?

特約でつけようかな? ていうか本体の保険も見直そう!

こういう事情で調べていたからなんです。

つまり、偶然。

でも、改正内容を知った、いまだからこそ言える。

いま見直しが必要な人=ごく一部を除いてすべての人

ごく一部って、想像するに…、来週にも家を売り払うとか、つい先日バッチリ見直したとか、金が余って余って処分に困ってるとか、宿無し無一文になったら迎えに来てくれる油田王がいるとか…?

まあ、とにかく、以下の項目に当てはまるかチェックしてみてください。

見直し必要度チェッカー

□ 火災保険の更新が近い。むしろいつが更新日?

□ 1年ごと、5年ごと更新など短期の保険に入っている

□ 何に対して、いくら補償されるのか知らない

□ 新築時や購入時、不動産屋や銀行に丸投げして決めた

□ 友達の付き合いで適当に加入してあげた

□ ハザードマップ? 水災? 風災? なにそれ?

□ 物価も高いし、お財布がさみしい。保険料は節約したい

□ 家族構成が変わった / 変わる

ひとつでも当てはまったら、いますぐ行動しましょう!

改正前に見直して、新しい保険に切り替えると、ごく一部をのぞいて、将来的にかなり大きな差額が出ます。

【過去最大】火災保険料が値上げする背景

ベースの保険料率を決める保険料算出機構が、2021年6月に公表したプレスリリース『火災保険 参考純率 改定のご案内』には、値上げの大きな理由として

A:自然災害リスクの増加

B:リスク傾向の反映

この2つが挙げられています。

保険料率のベースである参考純率が上がったのは災害が理由ですし、全国一律ではなくて諸条件でばらつきがあるのは、リスクと保険料を公平にしようという考えですよね。

A: 災害リスク|火災保険の値上げ推移1980~2019

基本料率、最大の値上げ理由は頻発する大規模災害です。

災害大国日本において、このリスクを考えての値上げは仕方ありません。

実際に、大きな災害があるたびに、改定がされてきました。

【火災保険改定の歴史】

過去の大きな改定↓

・半損という損害区分を導入

・火災保険金額に対して30%だったのが50%まで拡大

・加入限度額を建物240万が1,000万、家財150万が500万に引き上げ

・一部損も補償の対象に

・家財について、建物の損壊レベルとは別の単独損害認定基準を導入

・家財が半損した場合は支払割合が10%でなく50%に

・加入限度額を建物1,000万が5,000万、家財500万が1,000万に引き上げ

こうしてみると、一部損が補償され始めたのは1989年ですから、だいぶ昔に感じますね。

なお、半損が大半損と小半損に区別されたのは、2011年の東日本大震災がきっかけです。

2017年の改定で反映されました。

2000年代の大きな改定&支払額データ

世間で「火災保険料がまた値上げ?!」と騒がれているように、近年の保険料値上げはハイペースです。

2015年に+ 3.5%、2018年に+ 5.5%、2019年に+ 4.9%も値上がりしています。

そして今回は過去最大の値上げ幅である、+ 10.9%になります。

2015〜2020年に発生した主な災害と支払保険金額、そして参考純率アップの時系列をまとめると…。

このような結果になりました。

支払保険金額は、いまだに算出しきれていない分もあり、変動します。

最新情報はファクトブックで詳しく確認できます。

地震保険の支払い額もチェックできます。

出所:損害保険料算出機構

1995年の阪神・淡路大震災を除いて、地震保険金の支払額トップを占めているのは2000年代の地震が原因です。

将来の火災保険改定は?

歴史を見ると、大きな災害で保険金の支払が苦しくなり、料率の値上げに踏み切ったという因果を感じますよね。

まだ見ぬ先のことですが、近い将来に発生するといわれる南海トラフ、首都直下型地震、そして富士山の噴火も取りざたされていますし、今後も値上げ方向なのは想像に難くありません。

国土交通省白書でも、自然災害の激甚化が懸念されています。

IPCC(気候変動に関する政府間パネル)が2014年に発表した第5次評価報告書でも、地球温暖化による気候変動影響リスクが高まっているとされています。

当記事の執筆時点で、6次評価まで気象庁公式ページのアーカイブから確認できます。

B: 保険料を公平に|リスク傾向と損保会社の収支悪化

火災保険の歴史を見ても、値上げの原因は自然災害と、その支払による保険会社の収支悪化であることが明白です。

日経デジタルでも、損保会社大手4社の2021年3月期について、火災保険の損益は2000億円を超える赤字見通しと報道されました。

ただし、ただ値上げするだけではなく、公平性を考えた値上げとなっています。

自然災害リスクが高ければ保険料をアップして、逆に対策を講じているところは値引きをする。

値上げは仕方ないにしても、どうやって公平性を保つの?

次章で詳しい改定の内容と、その理由を説明します。

火災保険|詳しい改定内容と値上げ理由

具体的に、何が値上げなのか、いくら値上げなのか?

改定で影響する変更ポイントを6つに絞ってみました。

分かりやすい言葉でざっくりリストアップします。

一般的に重要そうな順に並べましたが、一棟大家さんとしては⑥で涙目です。

変更ポイント6つ

①ベースの保険料率↑(参考純率)

②値上げ率は条件による(築年数・構造・場所)

③長期契約は5年まで、割引も改悪(短縮化)

④保険金の使い道が制限される(復旧義務)

⑤貰える保険金↓ 自己負担↑(免責金額)

⑥一棟掛けが割高になる(区分所有と別料率)

ひとつずつ、理由と一緒に解説していきます。

①ベースの保険料率が上がる

保険料の決め方

そもそも保険料ってどうやって決めているのか?

最終的な保険料はもちろん、保険会社が決めます。

保険料率=A保険金の費用+B事業費用です。

Bの事業費用の料率は、保険会社が自由に計算します。

Aの純粋な保険金の部分にかかる料率を決めるときは、参考純率という数字を“参考”に計算しています。

この参考純率は、さっきからやたら出てくる、損害保険料率算出機構が決めています。

画像引用元:損害保険料率算出機構

平均で10.9%アップ

この損保料率機構が、2021.5.21に金融庁へ「参考純率を平均で+ 10.9%するよ」と届け出て、2021.6.1にオッケーが出ました。

そして当日中にプレスリリースしたということですね。

ここでポイントですが、

⭕️ 全国の平均で10.9%アップ

❌ みんなの支払額が10.9%アップ

どいういうことかというと、全員が同じ条件の家なワケがないから、リスクはそれぞれ違うよね? という機構の主張。

だからリスクに見合った保険料率にしよう、公平にいこう、と。

彼らの3原則『合理的・妥当・差別的でない』に即している様子です。

このような観点から、リスクに応じた保険料アップ(もしくはダウン)になっており、全国で平均すると、10.9%の料率アップになったということです。

損害保険料率算出機構とは:

損害保険料率算出団体に関する法律に基づく組織。

損保会社を会員とする。

主な業務は3つ:

・料率の算出と提供

・自賠責保険の損害調査

・消費者向けに刊行物を制作

②保険料を大きく左右する項目

リスクが高いほど、高い保険料になるのは当たり前ですね。

では、保険屋さんは、どんな要素をみて計算するのか?

大きく分類して5項目とのことでした。

・延べ床面積

・建物の用途

・築年数

・建物構造

・所在地

面積は、広ければ広いほど、保険対象が広くなります。

用途は、住居専用なのか? それとも事務所やお店、工場、倉庫なのか?

などなど、区分によって料率が変わります。確かに工場は火事の危険性も大きいですもんね。

今回は、既存物件を、同じ用途で使う場合の保険を見直しする話なので、面積と用途はいったん、わきに置いておきます。

2022.10.1以降の値上がりに大きく影響する三大要素は、築年数、構造、所在地です。

②-1 うちは築何年? 新しいほど安い

築年数によるリスクは分かりやすいですね。

築深い建物よりも、新築のほうが損傷を受けにくい。

実は私の物件も令和になって、ついに築30年を突破しました^^;

でも築年数割引がギリギリ適応され、10%の割引をゲットできました。

適用条件は昭和56年6月1日以降に新築された建物であること。

使える割引・値引はどんどん使いましょう

②-2 M構造は頑丈? 強いほど安い

建物の構造が強いほど、壊れるリスクが低い。

『三匹のこぶた』で兄弟の運命を左右したのは家の頑丈さでしたね。

火災保険の世界では、頑丈さレベルを3つに分類しています。

保険料が安く済む、つまり丈夫な順番は、

M構造>T構造>H構造

M構造のMはマンション、Tは耐火、Hは非耐火の頭文字が由来です。

MかTかHか? これは耐火性能と躯体の材料で決まります。

ちなみに私の物件は軽量鉄骨造なのですが、耐火建築物の認定があるか / ないかが、M構造かT構造かの分岐点でした。

ほかの条件が同じでも、M構造かT構造かで66,000円ほどの違いが出ました。

自分の物件が何構造なのかをチェックするには、新築当時の書類を手元に用意してください。

建築図面や仕様書を確認すると、建築概要や主要構造が記載されたページがあります。

そこから“耐火構造”などの文言を探します。

見つけられなかったら、当時の設計士さんやハウスメーカーに問い合わせてみましょう。

どんな言葉を探せばいいのか? どの書類から探せばいいのか? 書類がどこで手に入るのか?

その辺りが不明な場合は↓の記事をご参照ください^^

M構造かT構造か、H構造かを見分ける方法は、以下の簡易チャートを辿ってみてください。

構造は面積と同じく、ハコの話だから、もう今から変えられません…。

しかし、木造の建物でも場合によっては省令準耐火建物=T構造になる可能性がありますし、実際に相談して見積もってもらうまで、諦めちゃダメです。

それから、チャートはあくまでも簡易版なので、詳しくは必ず担当さんに確認してください。

しっかり相談してみましょう。

②-3保険料率は都道府県による? ハザードマップもチェック

たとえば海抜の低いところや、超豪雪地帯は、リスクが高いと判断されますよね。

火災保険の見積書をよく確認して、必要性が低い補償を外したり、逆に手厚くしたいポイントをしっかりカバーできれば、自分に合ったカスタマイズができます。

その判断をするためにも、物件がある地域のハザードマップを絶対に確認しましょう!

洪水・津波、土石流・雪崩など、物件が建っている場所のリスクをチェックするのは、国交省の重ねるハザードマップがおススメです。

図=東京湾周辺の洪水ハザードマップ

資金に余裕がある人は、保険屋さんが勧めるままのトッピング全部乗せ&満額補償でいいですが、全員がそうではないので。

なかには、ご自身の営業成績を優先するご主義の方もいらっしゃいますし…ね。

そういう懸念を晴らすためにも、一括で複数社から合い見積もりを取るのが常套手段なのです。

私も火災保険のカスタマイズに苦心しましたが、担当さんがとても頼りになりました

3要素でどれくらい料率アップする?

保険料率は5つの要素を総合的に考えて算出され、特に築年数と構造、所在地が3大要素だとわかりました。

その3大要素は、具体的にどれほど料率を左右するのでしょうか。

改定率の例として、損害保険料率算出機構にデータが載っていました。

築5年未満 & 築10年以上の例

例)保険金額が建物に2,000万、家財に1,000万を設定した場合

出典:損害保険料率算出機構

ここまでのデータ:

→最も料率が上がったのは沖縄県

+36.6%(築10年以上、H構造)

→最小どころか下がるのは山口県

-13.8%(築5年未満、H構造)

『なんでそんなに、山口県は火災保険料が安くなるの?』と思いませんか?

機構のプレスリリースをよくよく見てみると、小さくコメ書きで、

“保険料が大幅に上昇する契約に対し、契約者の負担軽減の観点から保険料の引き上げ幅を抑制する措置を講じています”

保険料率算出機構

との記載がありました。

要するに、前述の“公平”をカタチにしたのでしょう。

どう公平なのか、よく理解できなかったので、詳しい人に質問してみました。

難しい話を乱暴にぎゅっとすると、

『前回までの改定で、値上げしすぎちゃった分を戻してみたっぽい』

とのことでした。

保険システムが成立するための保険料、その複雑な計算をするのは、超ハード難関のアクチュアリー資格試験を突破した数理士さんです。

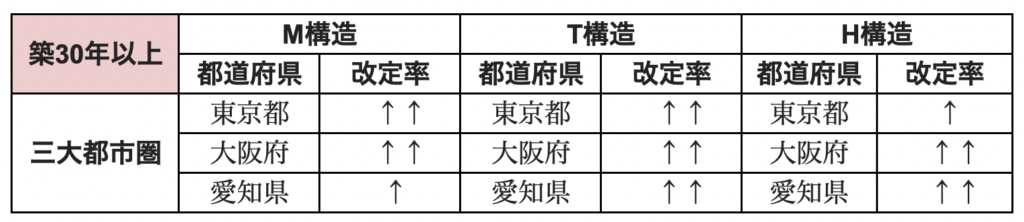

築20年以上 & 築30年以上の例

とある商品の料率変更で、ざっくりの数字を教えてもらえました。

上向き矢印(↑)は料率アップ、下向き矢印(↓)は料率ダウンです。

シングル矢印は10%未満、ダブル矢印は10%以上です。

築20年になると、T構造とH構造は全都道府県で値上げ、M構造はまちまちという状態です。

30年以上のデータは機構からデータを探せなかったので、某保険会社の商品で3都市・改訂前 / 改定後、3種の構造でそれぞれ見積もりを作成いただいて、その保険料から自分で電卓を叩いてみました。

③長期契約も年数割引も改悪|最長5年

火災保険は最長5年までになる

いままでは、最大10年の長期契約ができました。

2022年10月以降は、契約期間が最長5年になってしまいます。

契約年数で何の差があるかというと…

5,000万の火災保険で比較してみます。

(構造や年数、面積など諸条件は同じとする)

5年一括を2回 VS 10年一括

5年を2回→ ¥637,020(¥318,510*2)

10年を1回→ ¥553,560

※ 一例です。詳細は商品により異なります。

ああ、8万5千円くらいね

甘い! それだけじゃないぞ

・2回目の契約時の、値上がり率を加味していません。

・家財保険や免責金額の増額も勘定に入れていません。

・しかも、長期割引率が下がります。

つまり、総合的な差額はもっと大きくなります。

長期契約の割引率について↓

契約期間の長さ別! 割引率

契約って、基本的に何でも長期一括払いにすると割引がありますよね。

5年までの契約しかできなくなる上に、今回の改定では割引率も下がります。

まったく、もう。

※ だいたいの数字です。保険屋さんや商品によって誤差があります。

改正前の割引は10年の長期契約ができて約15%の割引が効きます。

10月以降は15%の割引が受けられなくなるということですね。

改正後は5年契約が最長ですが、その割引率も12%→10%ほどに。

さらに、5年後の保険料が値上がりしている確率は、有り寄りの有りです。

主観ですが。

契約の切り替えは、長く&安く契約できるうち

過去、火災保険料の値上げ発表は頻繁に行われています。

そのスパンは短く、2015年から数えても、今回で4回目です。

今後ともその傾向はおそらく変わらないでしょう。

仮に、同じようなペースで2年ごとに値上がりするとして、イメージはこんな感じです↓

紫色の濃さが保険料の高さですよ。

今回の値上げ前、9月中に10年の長期契約をしたら、2032年の9月まで安泰です。

何回も値上げを回避できることになります。

1年ごとの契約をしている人は、改正のたびに値上げされるとしたら、ダメージが毎回クリティカルヒット。

『そんな人いる?』って思うかもしれませんが、約14%の人が1年契約の様子です。

いまの火災保険を続ける vs 新規契約 どっちがおトク?

私の場合は、値上げ前に長い保険に入るほうが断然おトクだったので、ちゃっちゃと切り替えを決意しました。

継続のほうがいい人もいる

山口県の例など、むしろ改定後は安くなる可能性もあるわけです。

それまで様子見をするか、あえて短い年数で契約したほうがいいパターンもあるので注意です!

もうひとつ、継続のほうがいいパターンもあります。

前節のデータで、10年以上の契約があるという人が27%ちかくいました。

そのマジックのタネは、2015年の改正前なら可能だった、最長36年の長期契約。

(新築時に長い住宅ローンを組んだ場合、同じく長い火災保険をつけるパターンが一定数あったそうです)

切り替えるということは、現行の契約を解除するということ。

その時に、ある程度の返金があります。

いくら戻ってくるのかは、短期率という料率などを使って計算します。

返金分を加味して、どちらが安いのか、自分で計算するのは無理ゲーです。

5年以上など、契約期間が長く残っている場合は試算を依頼しましょう!

いずれにしても保険の見直しは必要

『まだ安い保険が何年も残ってるけど?』という人なら、契約当時から時間が経っているでしょう。

家族構成が変わったとか、増改築したとか、入居者属性が変わったとか、一室は事務所利用OKにしたとか、変化があるはず。

そうなると、必要な補償や金額にも変化があり、やはり見直しとカスタマイズが必要です。

継続と切り替え、どちらがお得か、プロに見積もりをお願いしましょう。

私も将来のことやアレやコレや、詳しく相談しました

④保険金が減る、もしくはゼロ|免責金額

10月以降の契約では、免責金額が増えるという変更です。

免責金額とは? バランスが大事

支払われる保険金からマイナスされる金額。

貰える保険金=損害額-免責金額という計算なので、免責金額が増えれば、貰える保険金が減ります。

つまり

『ある程度の損害額は自己負担してね。〇〇円までの損害なら保険金を出す責任はないよ、ゴメンね』

という金額。

たとえば、

8万円で買ったテレビが倒壊。保険金で買い直せないかしら?

というケースで考えます。

免責金額0円 → 買い直すための8万円を貰える

免責金額5万 → 3万円しか保険金が下りない

ということになります。

ちなみに、テレビが5万円以下だった場合、貰える保険金はゼロです。

免責金額の範囲内だから、全額自己負担です。

もちろん、免責金額を高く設定すれば、掛ける保険料金は安く済みます。

でも損害があったときに、フルで補償してもらえません。

保険料が安くても、事件・事故のとき、自己負担額が大きくて苦しい思いをするなら、元も子もないです。

掛ける保険料と貰える保険金のバランスが大事です。

水ぬれ・破汚損は免責金額が一律5万円に

この免責金額は、改定前ならほとんどの場合、自分で設定できます。

0円、5千円、1万円、3万円、5万円、10万円、20万円などキリの良い数字から選べます。

ところが、2022年の改定では大多数の保険会社が、建物と家財の水ぬれ、破損や汚損について、免責金額を5万円の一律金額に設定するようです。

前節で紹介した『バランスを考える』手間が省けたと喜んでいいのか、『自己負担額が増えた』と嘆いていいのか…。

私の場合、免責金額がゼロのうちにというのも、大きなポイントでした

大家さんとして気になるのは、電気的事故・機械的事故の免責金額場合しています。

たとえばビルトインのIHや、コンピューター制御のあれこれ、エアコンの冷温水コイルです。

賃貸物件の付帯設備としてる場合は、大家さんが修理や買い替えを負担しますが、免責金額が一律になると自己負担額が増えますね…。

しかも、生活に大きく関わる設備の故障なら、日割りで家賃を返金する可能性もありますし。

なにかあったら速攻で直したいです。

なんで自己負担額が増えるのか?

免責金額の一律化は、現代の家財が高性能化(=商品価格が高額化)したことが原因のようです。

テレビも4Kがスタンダードだし、外出先からエアコンやインターフォンが操作できるし、スマスピから買い物できるし、何でもかんでもネットに繋がるIoTで高性能になりましたもんねぇ。

なお、家電量販店で購入した時にすすめられる『〇〇年延長補償!』なども、大元はだいたい損保会社の保険商品。

このような保険料も値上がりするのは、不思議ではないですね。

釣り師に悲報|フィッシング道具が対象外に

それから、こぼれ話ですが、釣り道具は自宅外家財の補償から除外されるという話も聞きました。

理由に挙げられるのは、あのウイルスを原因とする、3密を避けてひとりで楽しめる趣味として、釣りが人気となり、携行品として釣り道具に保険を掛けていた人からの請求が多額になったことだそうです。

つまりは、『ワリに合わなくなってきた。やーめた』だそうです。

成り立たないんじゃあ、仕方ない…のか?

⑤保険金の使い道が制限される|復旧義務

復旧義務とは? 要するに“焼け太り”防止

復旧義務の基本的な考えは、建物の損害に対して貰った保険金は、復旧にのみ使うということです。

たとえば建物が全壊して、掛けていた満額の5,000万円を貰えたとします。

改定前の契約では、その5,000万円の保険金をどうしようが自由でした。

極端な話、

4,000万円で建て替えて、1,000万円で外車を買うぜ!

4,500万で建て替えて、500万円で豪華クルーズ旅行する!

もう日本に家は要らん、愛しのミッチャンと5,000万円で海外移住だ!

なーんていう、まあ破天荒なことが、できてしまったんですね。

改定後は、そういうことができなくなります。

今後は、修理の見積書を出して申請し、工事後の写真を復旧の証拠として提出してから、保険金を出してもらうことになります。

いわゆる実損払い、というやつです。

とりあえず一旦、お金は自分で捻出してね、ということです。

ちょっとまって?

そんな大金がないから保険に入っているのだけど?

と、なりますよね。当たり前です。

でも大丈夫。

復旧のお金を先に受け取りたい

・全壊 or 全焼

申請すれば先にお金を受け取れます。

そして損害の発生日から起算して、2年以内に工事を終了させる。

後日に証拠を出せばOK.

・半損 or 小損

損害を報告して、損害の調査が済めば保険金はでます。

ただし、条件として、復旧に関する確約を交わし、必ず修理に充てる約束をすれば、です。

実際に復旧したか調べられた時のために、領収書など証拠は残しておきましょう。

そもそも、保険会社の調査は優秀です。

「ココがこういうふうに壊れて、直すのにいくらかかります。これが見積もりです。お金ください」と申請がきたら、いくらの保険金を出すかしっかり調査して決定します。

現地を見て「ああ、確かにそれくらい掛かりそうですね」と判断します。

あまりにもオカシイ見積もりは、絶対にスルーしません。

仮に5,000万円の見積もりで申請して、復旧の証拠として提出された写真に写っているのが、2坪のプレハブ掘っ建て小屋だったとしたら、必ず突っ込まれます。

これほどあからさまだと、悪質だと判断され、当然に契約は解除されますし、返金するよう迫られます。

さらに、詐欺罪や詐欺未遂で刑事告訴される可能性すらあるでしょう。

復旧義務の例外

のっぴきならない事情があって、復旧のために全額を充てるつもりがない場合は、その合理的な理由を事前に説明して了解を取れば、義務を免除してもらえることもあるそうです。

合理的な理由とはなんでしょうか。

たとえば、

家の一角で商売をやっていたけど、もう年だし、跡継ぎもいないから商売を畳む。

什器や客席を買い替えたりせず、住居専用に用途変更する

子どもが独立した。同じ広さの家ではなく、小ぢんまりした家に建て替えたい

などの例を教えていただきましたが、合理的かどうかは明確な基準が定められておらず、代理店さんも把握していませんでした(2022年7月12日時点)。

つまりは、保険会社の主観によるものなので、今はまだ何とも言えません。

復旧義務のある契約をしたなら、より一層、担当さんとしっかり相談することが肝要です。

使い道を限られたくないのなら、改訂前に契約をしなければなりません。

いずれにせよ「余ったお金で贅沢するつもりです★」などと決して言わないように…。

帰ってきた復旧義務

たとえば損保ジャパンさんでは、1964〜1975の間は復旧義務がありました。

昔は、支払額を決めるとき、時価といって、その時の価値で計算することが多かったのです。

そのシステムだと、

『築年数の古い家が全壊した時に、少しの保険金しか下りず、修理業者も工事業者も手配できない』

などの不都合がありました。

ですから、被災者に配慮して、この時価払い契約では、復旧義務がありませんでした

最近はほとんどが、時価ではなく再取得の新価で計算します。

そうなると、前節のような損害以上の金額を受け取る、いわゆる火事太り / 焼け太りが起きるわけです。

さらにタチの悪いことに、

3年前にできた壁の傷、コレは昨日の台風が原因って嘘つこう。

ついでにアレには高い保険を掛けてあるから、わざと壊しちゃおう

などという不埒な輩も湧いて出てきます。

詐欺師も湧きます↓

復旧義務が 詐欺から守ってくれる?!

自分が悪いことを考えなくても、悪徳な詐欺業者が台頭します。

≪ある住宅街≫

ピンポーン。

お宅の雨どい、壊れてますね? 保険で直せますよ

あら? タダなら修理お願いしようかしら

保険の申請とか業者手配とか大変でしょ? 代行しますね。

助かるわ。じゃ、お任せします

しめしめ…

≪1年後、大型台風が襲来≫

プルルルル。

あ、保険会社さん? 台風で屋根が飛んでいきました。保険金の請求を…

本契約の保険金残高は、ほぼゼロになっておりまして…

な、なんですとー?!

≪真相≫

詐欺師はちょっとした修繕が必要そうな家を回ってカモさがし。

補修工事やら足場代やら、ありもしない多額のニセ見積もりを捏造。

保険会社から保険金をゲットしていた。

だまし取ったお金をポッケにしまって雲隠れ。

もちろん連絡なんてつきません。

このように、本人に悪気がなくても、詐欺に巻き込まれるというか、犯罪の片棒を担いでしまうことがあります。

しかし、実損払いシステムを支える復旧義務があれば、変な見積もりや申請は保険会社が見抜いてくれますから、詐欺被害のリスクも減りますね。

つまり復旧義務とは、私利私欲のズルや詐欺を防ごうという考えです

⑥一棟掛けが割高になる

火災保険を一棟掛けしている大家さんは要チェックです。

保険会社としては、高リスクな箇所に高い料率を掛けます。

たとえば損保ジャパンさんでは、改定前は、一棟掛けも区分所有も料率は同じでしたが、10月以降は異なる料率にすると発表しています。

管理組合で加入するとしても、管理費の値上げは印象が良くないですし、大家さんにとっては悩みのタネです

共用部は災害、専用部は水回り|マンション一棟のリスク

エントランス、玄関ホール、廊下など共用部分は、多数の入居者が使うので、高リスクになる理由は納得できます。

外壁の面積も大きいし、そのぶん自然災害による損害も大きいですもんね。

築年数が深ければ、なおさらです。

特に一棟掛けが区分所有よりも値上げになる原因は、バブル期のイケイケムードや、バブル後の地価が下がったことをチャンスとして、1990年代に量産されたマンションの老朽化とされています。

図=保険料率算出機構

国交省は指針で、『築25年が給排水の修繕工事の目安』としているのに、1994年以前に建ったマンションのうち、大規模な修繕がされたのは15%のみです。

築30年を超えたマンションで、給排水設備の老朽化が進んでいます。

そうなると、漏水・放水のほか、突発的な事故として給排水設備の故障など、マンションで発生する水関連の損害が多くなるのも当然です。

築深いマンション=専用部の水ぬれ事故が多いと判断

さらに、一軒家や区分所有と違って、一棟全体ですから部屋数がく、そのぶん水回りの設備も配管も多いですし、上下階や左右の部屋にも損害が出ます。

このような事情で、水ぬれの損害に備える賠償責任特約も存在しますし、保険会社が支払う額も嵩んでいるのです。

ベストな火災保険を選ぶ3ステップ

以上が2022年の火災保険改定で知っておくべきことと理由でした。

ほとんどの人にとって、家計や経営に影響を与える内容でしたね。

改定前の契約を望むなら、2022年9月30日までにすべて終わらせないといけません

見直しや切り替えのために、具体的に何をすればいいのか、まとめました。

保険の切り替えでワチャワチャした私が、おススメするワークフローは以下です。

保険切り替え やることリスト

チェックリスト(色付き項目は必須)

□ 書類を用意(築年数、耐火性能と構造、延べ床面積を知る)

□ 〝複数〟の保険会社に一括で見積もりを依頼

□ 見積書を待つ間に、損害後のライフプランを練る

□ 見積もりをじっくり比較検討、要らない補償や特約を削る

□ 気に入った保険会社に、疑問点や不安を納得いくまで質問

□ 継続か新規か決断、手続き

□ 新規なら保険を契約(入金手続き)

□ 新規なら旧契約を解除(返金手続き)

いろいろあるけど、大事なのは3ステップ!

ステップ1:ネットで一括見積り

ネットで一括見積もりで節約

人間たるもの、1円だって損はしたくないです。

比較検討のためには、複数の会社から合い見積もりを取るのが定石。

一括見積サイトなら、無料でたくさんの会社に見積もり依頼を出せます。

対面でない分、手数料も下がります。

使える見積もりだけ貰える

選択肢が多くなりすぎるという心配は無用。

複数社の見積もりから、大きなフルイにかけて、自分の条件に合うものだけを送ってくれます。

最初から用件違いは送ってこないので、要らない候補は見なくて済むんです。

24時間メールで完結、もちろん無料

住所や名前などを入力は一回でいいのが、一括で見積もりする利点です。

夜中しか時間が取れない、昼間は仕事や家事で手いっぱい。

そんな忙しい人にこそネットで一括見積を超おススメします。

見積もりをとって、気になった会社にいろいろと質問するのはもちろん無料です。

たくさん営業の電話がきそう

という心配も要りません。

電話は苦手という人も、ほぼメールで完結できます。

情報の入力時に、希望連絡方法があればメールを選択すればいいし、なくても備考欄に『連絡はメールと郵送を希望します』と書けばその保険屋さんから電話はきませんでした。

それでも私の場合は、数社に絞ったら自分から電話します。

直接、担当さんとの相性を確かめたいからです。

ステップ2:ライフプランに合わせた補償を考える

見積りをお願いする前に考えておけば良いのでは?

ご意見、ごもっともです。

しかし、見積もりが出るまで時間があります。その時間を活用できます。

今回の改定まで時間が残り少ないので、時短で行きます。

先にバッチリ決めているなら、それに越したことはありません

それに、プランを決める前でも、見積もり時には付けられる補償モリモリで計算して、あとから要らない補償を断捨離すればいいのです。

これは自分で引き算すればいいだけですから、どれくらい安くなるか参考にできます。

逆に、あとから追加をするのは難しいです。

自分で計算できないので、再計算してもらって修正版の見積もりを取り直しです。

ライフプランって、具体的に何を考えるの?

保険の本体金額(火災、地震)

メインの金額の話です。

このビジョンが明確ならば、オプションの選択がスムーズにできます。

・いまの家をあと何年維持したいか?

・いくらまでなら、建て替えや修理の資金を自分で出せるか?

・近いうちに家族構成が変わる予定があるか?

・全損全焼なら土地ごと諦めるか立て替えるか?

・半損なら修理か売却か?

今回の見直しで、いちばん時間がかかったのはこのステップです

これらを考えた主な理由は、復旧義務の話があるからです。

それだけでなく、費用保険金の額にも絡んできます。

メインの保険金額の〇〇%、〇〇万円までとかなので。

生活再建(家財、費用保険)のこと

家の中身を買い直す費用と、損害後のバタバタを生き抜くお金の話です。

・冷蔵庫&エアコン、布団や服など最低限の生活再建に必要な家財の総額は?

・家が使えない間、暮らせる場所はあるか?

・賃貸やホテルを使う場合の費用は?

・万が一の時に使えるキャッシュがいくらあるか? 何年後にいくらありそうか?

ローンがある場合は、そのぶんも考慮しないといけません。

基本的に返済は待ってもらえないし、未納が続くと遅延損害金も発生するし、ブラックリスト入りです。

家財保険や費用保険についてはこちら↓

個別のリスク|内容と特約

保険料を左右するのは築年数と構造、所在地のリスクだと説明しました。

年数と構造はもう、現時点でどうしようもないのですが、所在によるリスクによっては、外してもいい補償内容があると思います。

そのぶん保険料は安くなります。

逆に、事情によっては外せないもの、増額すべきものがあるでしょう。

地域、築年数、構造、用途、面積の5大基本要素だけじゃなくて、個人の価値観、リスク観念、台所事情によるから、本当に悩ましい

付け外しの融通がきく / きかないは、会社や担当さんによって細かい違いはありますが、たとえば以下のような考え方もあります。

・海抜の低い山間で、川も地下水も近くにないから水災を外す

・豪雪地帯だから、雪災は増額しておく

・とても高いセキュリティーがあるから、盗難は要らない

・密集住宅街だから、類焼の特約を付ける

などなど…

基本的な補償内容や費用保険、特約についてはこちらの記事をご照覧ください。

どんなときに保険金がでるのか、保険料の相場などがわかります。

ステップ3:納得いくまで質問&相談

担当さんとの深い打ち合わせが欠かせません。

目的は、計算をしてもらうだけではありません。

最重要なのは、意向が反映された納得できるプランニングをしてもらうためです。

信頼できる担当さんとじっくり相談

「△△の理由から、この補償は要らないと判断します。ご意見いただけますか?」

「〇〇が心配。何か対応する補償はありますか?」

「保険料をもっと安くしたいんだけど、どんな手がありますか?」

話を聞いて、少しでも疑問があれば、契約の前にしっかり質問して、自分の中に落とし込んでよく考えましょう。

何でも遠慮なく相談できる担当さんに会えたら最高です

いま判断できない特約は、契約後に追加でお願いすることもできます。

99%大丈夫ですが、万が一もあるので「これは後からでもOKですか?」と確認しましょう。

この記事のまとめ

■火災保険が値上がりする理由

・想像を絶する災害が続いたから

・リスクと保険料を公平にしたいから

■2022年の改定ポイントは6つ

・ベースの料率アップ

・値上げ率を左右する築年数、構造、場所

・長く安く掛けられるうちに契約する

・保険金を自由に使うなら改定前に契約

・改定後は自己負担額が増える

・一棟所有は区分所有よりも値上がりする

■ベストな保険を選ぶ3ステップ

・一括で合い見積もり

・人生に必要な補償を精査

・疑問と不安はひとつ残らず解消する

大きなおトクの1歩目は見積もりから

保険の話は、確かに難しいです。

めんどくさいです。時間もかかります。

でも、だから、プロが居るし、要るんです。

一緒に考えてくれる、手伝ってくれる。

保険のプランニングは、財政のプランニング。

財政のプランニングは、人生のプランニング。

この先、ウン十年の人生をしっかり計画しましょう。

めんどくさがっている場合ではないですよー。

ネットなら3分もあれば一括見積もりを依頼できます。

良い担当さんと、おトクな保険を選びましょう